关键要点

· 最近几年,FDV 的推出各不相同:2020 年的中位数为 1.4 亿美元(DeFi 协议),2021 年飙升至 14 亿美元(NFT、游戏),2022 年下降(L2 为 8 亿美元)。2023 年和 2024 年反弹(24 亿美元和 10 亿美元),以 alt L1 和 Solana 项目为特色。

· FDV 忽略了短期市场冲击;因此,流通量(公开供应量)很重要。像 World Coin(8 亿美元 vs. 340 亿美元 FDV)这样的高 FDV、低流通量代币可能会歪曲真实估值。

· 空投分发代币以促进协议采用,通常会被接收者迅速变现。虽然最初利润丰厚,但大多数空投代币都会长期贬值,但 BONK 等例外(回报率约为 8 倍)。

介绍

加密货币领域最常被争论的话题之一是代币经济学问题,即代币供应如何分配的系统。代币经济学代表着一种平衡行为,既能安抚不同的利益相关者,又能确保项目的当前和未来价值。

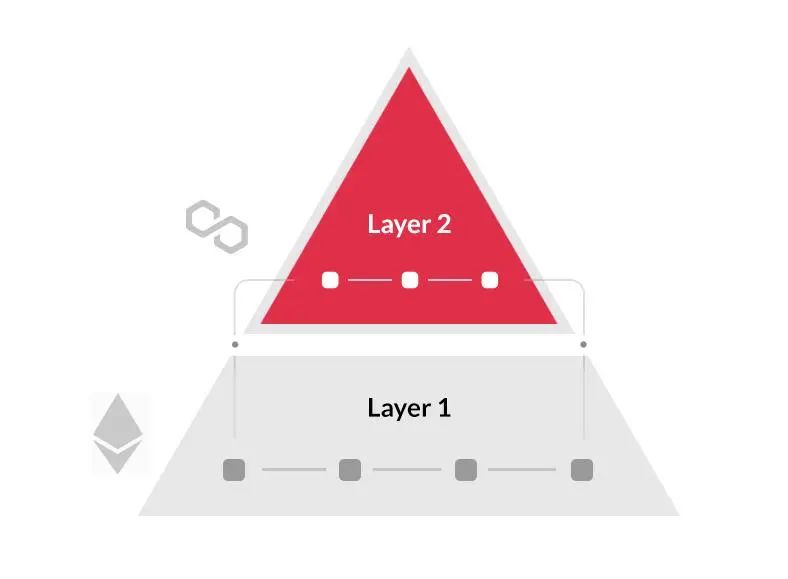

加密项目采用各种代币经济学方案来激励其各自生态系统中的某些行为。代币供应的一部分向公众解锁,以便用户可以拥有项目的「股份」,代币可以进行价格发现。为了激励项目发展,代币供应的一部分可以锁定给早期投资者和团队成员,通常以优惠的价格并在公开市场交易之前。一些项目甚至采用空投,根据关键行为(例如为去中心化交易所提供流动性、对治理提案进行投票或桥接到第 2 层)向用户奖励代币。

在本周的网络状态中,我们深入探讨了项目代币经济学的不同因素及其对代币估值和链上活动的影响。

了解完全稀释价值 (FDV)

为了理解代币估值的细微差别,我们将解释一些常用的估值指标。资产的流通市值仅使用代币的流通供应量,不包括归属于早期投资者、贡献者和锁定以供未来发行的供应量。流通市值衡量市场如何看待代币的当前估值。自由流通供应量是可在公开市场上交易的代币。完全稀释估值 (FDV) 是所有代币流通后的资产市值,因此称为「完全稀释」。FDV 是市场如何看待代币 未来估值的代理。

FDV 的发布可以暗示市场如何衡量当前项目发布后的未来价值。下面是 FDV 的图表,涵盖多个加密代币,按项目发布年份划分。

与后来的项目相比,2020 年发行的主要代币的 FDV 中位数相对较低(1.4 亿美元),但其中包括 DeFi 夏季诞生的蓝筹协议,例如 Uniswap、Aave 和著名的 L1,例如 Solana 和 Avalanche。2021 年,发行 FDV 中位数跃升至 14 亿美元,主要包括 NFT 和游戏项目,例如 Gods Unchained、Yield Guild Games 和 Flow。2022 年,发行 FDV 有所下降,以 Apecoin 的发行和 Optimism 等早期 L2 代币为首。2023 年和 2024 年,发行 FDV 分别反弹至 24 亿美元和 10 亿美元,其中包括 Aptos 和 Sui 等新一波 alt L1 以及 Jupiter 和 Jito 等 Solana 项目的崛起。

并非所有 FDV 都具有同等价值

尽管 FDV 可用于衡量长期价值,但它并未考虑流动性和供应冲击可能带来的短期市场动态。因此,重要的是要考虑 FDV 的流通量或可供公众使用的供应量。

相对于总供应量而言,流通量较高的代币(如比特币)流动性相当强,市场参与者预计未来不会因代币发行而产生供应冲击——因为超过 90% 的比特币已被开采。相对于总供应量而言,流通量较低的代币意味着其大部分 FDV 流动性不足。因此,FDV 高而流通量低的代币可能代表着虚高且虚假的总估值。高 FDV 低流通量代币的一个极端例子是 World Coin,其市值约为 8 亿美元,但 FDV 约为 340 亿美元——相差 50 倍。

总体而言,我们看到行业标准是将代币供应量的 5-15% 左右解锁给社区,其余部分则锁定给团队、投资者、基金会、赠款或其他解锁活动。2022 年之前启动的项目往往有更多样化的分布。

高 FDV 和低流通量的代币一直是加密社区鄙视的对象。一个历史例子是 FTX 的代币 FTT,FTX 将其非流动性股份算作资产抵消其负债,以此来夸大其资产负债表。以高 FDV、低流通量推出的代币项目被批评为以牺牲散户为代价来让早期投资者和其他内部人士致富的工具。这可能导致市场情绪转向虚无主义,导致大量散户流动性流入 memecoins ,而 memecoins 往往在早期将其供应量的较大份额提供给公众。

但流通股数量低是导致价格走势低迷的唯一原因吗?

我们发现,一般来说,发行时的流通量对发行后 1 年的代币升值没有显著影响。这与我们之前的研究结果相当一致,这表明流通量的突然冲击不会对价格产生一致的方向性影响。

空投和协议活动

一些协议利用空投向社区分发代币,并降低流通量低的风险。空投通过根据促进协议发展的某些期望行为向协议的早期用户提供代币来奖励协议的早期用户,类似于对早期用户的加密刺激支票。在之前的 SOTN 中,我们发现大多数地址在收到空投代币后不久就会清算它们。

虽然空投可以带来丰厚的意外之财,但大多数空投代币都会失去其长期价值。

以空投后的第一天交易为参考点,只有约 1/3 的代币自第一次空投以来保持了其价值。持有空投代币至今的平均回报率为 -61%。不过,一些空投代币已经升值,例如 BONK(约 8 倍)。

代币奖励最终只是引导网络活动的一种方式,但它们真的会带来实际使用吗?衡量实际经济活动可能很棘手,因为每个协议都有不同的用途和衡量这些用途的指标。作为一个说明性示例,我们可以以 Optimism(一个第 2 层项目)为例,将存入该网络的金额作为用户活动的粗略代理。

空投后,我们看到 Optimism 的 Gateway Bridge 存款请求激增。第二年,活动逐渐减少,与加密活动普遍下滑相吻合。简而言之,空投可能会在短期内推动该协议的使用,但它是否能创造真正的、可持续的长期增长仍有待观察。

虽然空投的暗示可以激励协议的早期使用,但它不一定会导致持续的用户活动。空投耕种的出现使情况更加复杂,这是一种用户通过在链上产生多余的活动来游戏化协议规则以期获得代币的方式。最近,空投耕种随着女巫农场而变得越来越工业化,其中少数参与者伪造多个链上身份以大规模产生活动。这导致项目团队将奖励发放给对网络没有长期既得利益的雇佣兵。

协议团队已经开始通过开发方法来识别和阻止 sybils 的奖励,以反击 sybils。值得注意的是,LayerZero 正在提供 sybils 进行自我识别,以换取其分配的一小部分,但有可能无法收到任何代币。随着 EigenLayer 和 LayerZero 的大规模空投即将到来,空投是否能实现预期结果,或者项目是否会完全取消它们,还有待观察。

结论

在许多方面,加密货币将每个市场参与者的动机暴露无遗。代币经济学可以看作是利用这些动机来培养协议的成功和可持续性的艺术。分配代币供应、激励行为和确保长期价值是一种微妙的平衡,每个项目都以不同的方式处理。随着市场力量的发展和新元的出现,看看用户和团队如何继续适应将会很有趣。